เรื่องเงินๆ ทองๆ หนีไม่พ้นตัวเลข ไหนจะดอกเบี้ยทบต้น แบ่งเปอร์เซ็นต์ลงทุน ต้องเก็บเงินกี่บาทก็ยังไม่รู้ ตั้งต้นก็ไม่ถูก อย่าเพิ่งถอดใจไป

สำหรับใครที่อยากวางแผนการเงิน แต่ไม่ชอบคำนวณไม่ต้องห่วง เพราะ SET ตลาดหลักทรัพย์แห่งประเทศไทย มีโปรแกรม #investnow Starter คำนวณการเงินเพื่ออนาคต เปลี่ยนเรื่องซับซ้อนให้เป็นเรื่องง่าย แค่ใส่ค่าใช้จ่ายและเงินออมลงไป

กินอยู่เป็น 360 องศาแห่งการใช้ชีวิตจะมาสอนใช้ Investnow Starter ทีละสเต็ปไปพร้อมๆ กัน

สอนใช้ Investnow Starter วางแผนเกษียณแบบจับมือทำ

(นี่เป็นเพียงตัวอย่างเท่านั้นนะคะ)

ก่อนอื่นค้นหา investnow Starter หรือไปที่ https://www.set.or.th/investnowstarter/#/

1. เลือกเป้าหมายทางการเงิน (ในกรณีตัวอย่างผู้เขียนใช้แผนเกษียณนะคะ แม้จะเลือกแผนอื่น วิธีใช้ก็ยังคล้ายๆ กัน)

2. คุณอายุเท่าไหร่ อยากทำงานจนถึงอายุเท่าไหร่ คาดว่าจะอายุยืนแค่ไหน ลองเลือกตามความต้องการจริงๆ ไปก่อนเลยค่ะ เพราะสิ่งนี้ปรับแผนได้ในภายหลัง

3. ค่าใช้จ่ายต่อเดือนประมาณเท่าไหร่ (อยากให้ชัวร์จริงๆ ลองเขียนรายรับรายจ่ายใน 1 เดือนดูนะคะ), มีเงินเก็บอยู่แล้วกี่บาท, ตั้งใจจะเก็บเงินเดือนละเท่าไหร่

ใส่ตัวเลขลงไป แล้วกด ‘ต่อไป’ ดูผลลัพธ์เลยค่ะ ว่าพอใช้ยามเกษียณหรือไม่

ถ้าผลลัพธ์ออกมา = เงินไม่พอ

ผลตามตัวอย่างคือเงินยังไม่พอ เก็บเดือนละ 2,000 บาท แต่ต้องการหยุดทำงานแล้วเกษียณตอนอายุ 45 ยังเป็นไปไม่ได้ในจุดจุดนี้

เพราะถึงตอนอายุ 45 ปี เราจะมีเงินเพียง 568,276 บาท

ในขณะที่เรามีค่าใช้จ่ายเดือนละ 15,000 บาท (ช่วง 45-80 ปี)

มันต้องใช้เงิน 5,774,920 บาทเชียวนะ!

แต่ไม่เป็นไร ทาง SET เขามีคำแนะนำต่อไป เราไปดูกันค่ะ

4. SET จะเสนอ 3 ทางรอดเพื่อการเกษียณ

- ทางเลือกที่ 1 ให้ทำงานจนอายุ 120 ปี (ซึ่งเป็นไปไม่ได้ เพราะเราคงเสียชีวิตก่อน)

- ทางเลือกที่ 2 จากที่เคยเก็บเงินเดือนละ 2,000 บาท ให้เปลี่ยนเป็นเก็บเดือนละ 20,135 บาทซะ (เยอะเกินไป เงินไม่ได้เหลือเก็บขนาดนั้น)

- ทางเลือกที่ 3 ถ้าดึงดันจะเกษียณตอนอายุ 45 ด้วยการเก็บเงิน 2,000 บาท ต้องลงทุนให้ได้ผลตอบแทน 22.09% ต่อปี (ถ้าให้ได้ผลตอบแทนขนาดนี้ คุณต้องลงทุนที่เสี่ยงสูงมากๆๆๆ)

ในเมื่อคำแนะนำไม่ถูกใจ เราสามารถปรับเปลี่ยนแผนเองได้นะ ด้วยการเอาทั้ง 3 ทางเลือกมาเฉลี่ยให้เหมาะสม นำเงินไปลงทุนให้งอกเงย เริ่มด้วยการ ‘ค้นหาพอร์ตที่ใช่’

5. แต่ก่อนจะเลือกพอร์ตการลงทุน ควรทำแบบประเมินความเสี่ยงก่อนนะคะ

ทำไมต้องทำ : คนเรารับความเสี่ยงในการลงทุนได้ไม่เท่ากัน ด้วยปัจจัยต่างๆ อย่างหนี้สิน ประสบการณ์การลงทุน ฯลฯ

การทำแบบทดสอบนี้เป็นการเช็กตัวเอง ว่าอารมณ์นิ่งพอไหม? สภาพการเงินของคุณควรถือเงินสด หรือสินทรัพย์เสี่ยงได้มากแค่ไหน เพื่อไม่ให้กระทบการเงินในชีวิตประจำวัน และไม่ให้เกิดอาการวิตกเมื่อพอร์ตติดลบจนรู้สึกรับไม่ไหว

6. ในบรรดาความเสี่ยงสูง-ปานกลาง-ต่ำ ได้ผลมาแล้วว่ารับความเสี่ยงได้สูง ถือว่าได้เปรียบ

- เป้าหมายเกษียณสุขต้องใช้เงิน 5,774,920 บาท

- ถ้าเอาเงินเก็บไว้ในธนาคารอย่างเดียวจะมีเงิน 568,276 บาท

- ถ้าลงทุนตามพอร์ตความเสี่ยงสูงที่ได้มา จะมีเงินเก็บ 1,178,227 บาท

ก็ยังห่างไกลเป้าหมายมากๆ

ขาดอีก 4 ล้านกว่าบาท! คงต้องยอมปรับตัวเสียแล้วล่ะ

*คำนวณผลตอบแทนโดยอ้างอิงจากผลตอบแทนย้อนหลัง 10 ปี*

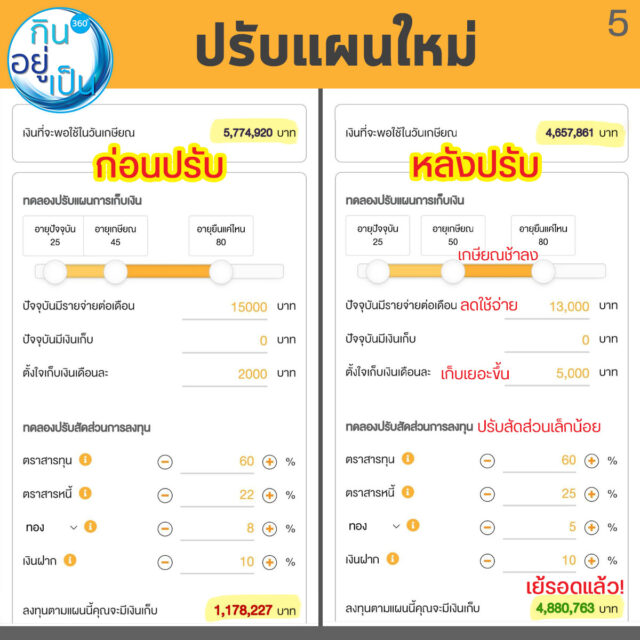

ปรับแผนใหม่

- ยอมทำงานให้นานขึ้น จากเกษียณอายุ 45 ปี เป็น 50 ปี

- ลดค่าใช้จ่ายลง : ประหยัดขึ้น, ยอมลดความถี่การท่องเที่ยวหลังเกษียณลง

- เก็บเงินรายเดือนให้มากขึ้น : หารายได้เสริม, ลดค่าใช้จ่าย เอามาเก็บออมแทน

- ปรับพอร์ตการลงทุนเล็กน้อย

เท่านี้ก็มีเงินเก็บพอหลังเกษียณแล้ว!

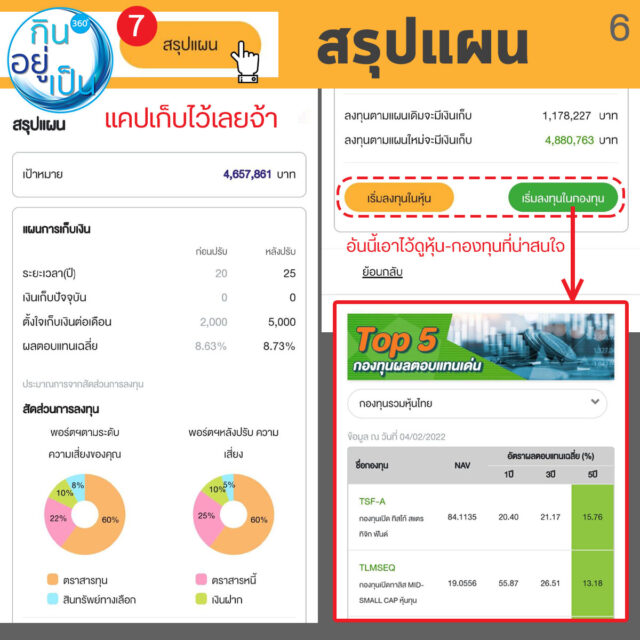

7. กดสรุปแผน แคปเจอร์ภาพบันทึกไว้ในเครื่องเลยค่ะ

(ส่วนปุ่มเริ่มลงทุนในหุ้น – เริ่มลงทุนในกองทุน เอาไว้ศึกษาข้อมูลในขั้นต่อไปนะคะ)

จะเห็นว่าแม้โปรแกรมจะทำออกมาง่ายแค่ไหน แต่หนทางมีเงินเกษียณให้พอใช้ก็ไม่ได้ง่ายเลย แต่สิ่งหนึ่งควรตระหนักเอาไว้คือ ‘เริ่มเก็บก่อนได้เปรียบ’ ควรเริ่มคิดเรื่องเงินๆ ทองๆ ทั้งแต่เริ่มทำงานใหม่ๆ

ยิ่งมีเวลาเก็บเงินได้มาก ก็ยิ่งสบายใจกว่า ยิ่งมีความรู้การลงทุนมาก ก็ยิ่งเหนื่อยน้อยกว่า

กินอยู่เป็นขอเป็นกำลังใจให้ทุกคนนะคะ