ttb analytics แนะครัวเรือนบริหารเงินสดและหนี้สินให้เหมาะสม เพื่อป้องกันภาวะการเงินครัวเรือนตึงตัว แต่ห้ามเด็ดขาด ห้ามใช้วิธี “ไม่มี-ไม่หนี-ไม่จ่าย”

หลังคณะกรรมการนโยบายการเงิน (กนง.) ได้มีมติปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปีจาก 0.5% เป็น 0.75% ในการประชุมเมื่อวันที่ 10 สิงหาคม 2565 ที่ผ่านมา เพื่อดูแลอัตราเงินเฟ้อทั่วไปในประเทศไทยที่เร่งตัวและคาดว่าจะยังคงอยู่ในระดับสูงต่อไปอีกระยะหนึ่ง

ด้วยเหตุนี้ ภาคครัวเรือนจำเป็นต้องแบกรับภาระทางการเงินมากขึ้น ทั้งจากค่าครองชีพสูงและอัตราดอกเบี้ยในประเทศขาขึ้น โดยเฉพาะครัวเรือนกลุ่มรายได้น้อยและกลุ่มที่มีภาระหนี้สินในระดับสูง จะรับรู้ผลกระทบได้ค่อนข้างชัดเจนกว่ากลุ่มอื่น

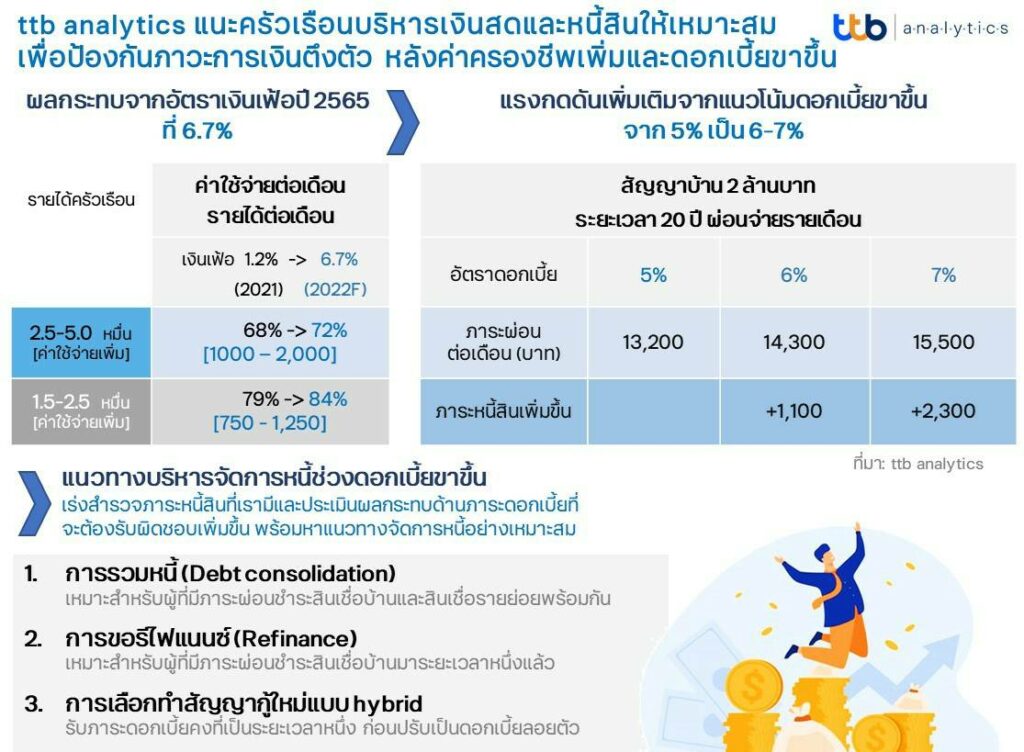

เมื่อประเมินผลกระทบจากอัตราเงินเฟ้อทั่วไปที่คาดว่าในปี 2565 จะเร่งตัวขึ้นมาอยู่ที่ 6.7% จาก 1.2% ในปี 2564 ต่อภาวะการเงินของครัวเรือนแต่ละกลุ่มพบว่า กลุ่มครัวเรือนที่มีรายได้ต่อเดือนที่ 25,000 – 50,000 บาท (คิดเป็นสัดส่วน 35% ของครัวเรือนทั้งหมด) จะมีรายจ่ายต่อเดือนเพิ่มขึ้นมาอยู่ที่ 72% ของรายได้ครัวเรือนทั้งหมดเมื่อเทียบกับ 68% ในปีก่อน หรือ เพิ่มขึ้นมา 1,000 – 2,000 บาทต่อเดือน

ขณะที่กลุ่มครัวเรือนรายได้ 15,000 – 25,000 บาทต่อเดือน (สัดส่วน 17% ของครัวเรือนไทยทั้งหมด) จะมีรายจ่ายเพิ่มขึ้นมาอยู่ที่ราว 84% ของรายได้ครัวเรือนทั้งหมดจาก 79% ในปีก่อน หรือราว 750 – 1,250 บาทต่อเดือน

นอกจากรายจ่ายที่เพิ่มขึ้นแล้ว ครัวเรือนยังต้องแบกรับภาระดอกเบี้ยเงินกู้ที่มีทิศทางเพิ่มขึ้นด้วย โดยเฉพาะกลุ่มที่มีภาระผ่อนชำระสัญญาเงินกู้ที่อ้างอิงด้วยอัตราดอกเบี้ยแบบลอยตัว เช่น สินเชื่อบ้านซึ่งเป็นเงินกู้ระยะยาวและมีกำหนดระยะเวลาที่แน่นอน

การคิดดอกเบี้ยมักคำนวณสูตรอ้างอิงกับอัตราดอกเบี้ยเงินกู้สำหรับลูกหนี้รายย่อยชั้นดี หรือ MRR (Minimum Retail Rate) ซึ่งปัจจุบันอัตราดอกเบี้ย MRR ระหว่างธนาคารพาณิชย์อยู่ที่ 5.95% – 7.35% และมีทิศทางทยอยปรับเพิ่มขึ้นตามการขึ้นอัตราดอกเบี้ยนโยบายในครั้งนี้

อย่างไรก็ดี เนื่องจากยอดภาระผ่อนส่งต่องวดของสินเชื่อบ้านมักกำหนดไว้ตายตัวตลอดสัญญาอยู่แล้ว จึงอาจไม่รู้สึกถึงผลกระทบของดอกเบี้ยที่แพงขึ้นชัดเจนมากนัก แต่อัตราดอกเบี้ยที่กำลังทยอยปรับขึ้นนี้ จะส่งผลให้ยอดของเงินต้นในแต่ละงวดที่ผ่อนชำระลดลง ซึ่งทำให้มียอดหนี้คงค้างในงวดสุดท้ายเหลือในอนาคตมากขึ้นแทน ซึ่งอาจส่งผลให้จำเป็นต้องขอยืดระยะเวลาสัญญากู้ยืมให้นานออกไป

สมมติกรณีมีสัญญาจำนองบ้านกับธนาคาร 2 ล้านบาท ระยะเวลาสัญญาเงินกู้ 20 ปี ชำระค่างวดเป็นรายเดือน ขณะที่อัตราดอกเบี้ยตามสัญญาอยู่ที่ 5% จะมีภาระผ่อนส่งค่างวดเดือนละ 13,200 บาท

แต่ในกรณีที่อัตราดอกเบี้ยสัญญากู้ยืมปรับเพิ่มขึ้นเป็น 6% และ 7% ตามลำดับจะทำให้ภาระผ่อนชำระค่างวดเมื่อเทียบกับกรณีดอกเบี้ย 5% ปรับเพิ่มขึ้นอีก 1,100 บาท และ 2,300 บาท มาอยู่ที่ 14,300 บาทต่อเดือน และ 15,500 บาทต่อเดือนตามลำดับ ซึ่งหากคิดเป็นเงินต้นก็จะทำให้หนี้บ้านลดลงช้ากว่าเดิมราว 13,200 และ 27,600 บาทต่อปี

ทั้งนี้ ครัวเรือนผู้กู้ที่น่าจะได้รับผลกระทบจากอัตราดอกเบี้ยที่กำลังจะปรับสูงขึ้นมากที่สุด ได้แก่

1. กลุ่มที่เพิ่งเริ่มกู้ยืมเงินแบบจำนองบ้านในช่วงขาดอกเบี้ยต่ำ 2-3 ปีที่ผ่านมา

2. กลุ่มที่กำลังจะขอกู้ยืมสินเชื่อบ้านใหม่

เนื่องจากสองกลุ่มนี้มักมียอดหนี้คงค้างในสัญญาสูงและยังต้องรับภาระดอกเบี้ยมากขึ้นอีกด้วย โดยเฉพาะกลุ่มที่กำลังจะขอสินเชื่อใหม่ ที่อาจประสบกับเกณฑ์ในการพิจารณาให้สินเชื่อที่เข้มงวดมากขึ้นของธนาคาร อาทิ การพิจารณาด้านอัตราส่วนหนี้สินต่อรายได้ของผู้ขอกู้ หรือ DSR (Debt Service Ratio)

นอกจากนี้ ยังมีครัวเรือนกลุ่มเปราะบางต่ออัตราดอกเบี้ยขาขึ้น ซึ่งส่วนมาก คือ กลุ่มที่มีสัญญาเงินกู้ระยะเวลายาวนานและมีมูลค่าผ่อนส่งต่องวดน้อย ที่อาจถูกปรับเพิ่มค่างวดได้

สำหรับกลุ่มที่มีภาระผ่อนชำระสินเชื่อในกลุ่มที่มีอัตราดอกเบี้ยแพง อาทิ สินเชื่อส่วนบุคคล (P-loan) และบัตรเครดิต ซึ่งแม้อัตราดอกเบี้ยของผลิตภัณฑ์เหล่านี้จะไม่ได้อิงกับการปรับขึ้นอัตราดอกเบี้ยนโยบาย แต่หากบริหารจัดการไม่เหมาะสม ยิ่งทำให้เพิ่มแรงกดดันต่อกระแสเงินสดและภาวะการเงินครัวเรือนในช่วงยุคดอกเบี้ยขาขึ้นนี้ได้

ล่าสุด สมาคมธนาคารไทยและธนาคารสมาชิก เห็นพ้องกันในการปรับจังหวะและขนาดการขึ้นอัตราดอกเบี้ยของธนาคารพาณิชย์อย่างค่อยเป็นค่อยไป อีกทั้ง ยังพร้อมเข้าให้การช่วยเหลือลูกหนี้ โดยเฉพาะกลุ่มเปราะบาง เพื่อลดผลกระทบจากภาระค่าครองชีพสูงและดอกเบี้ยขาขึ้นที่จะมีต่อลูกค้า และเพื่อช่วยประดับประคองกิจกรรมทางเศรษฐกิจไทยโดยรวมให้ฟื้นตัวต่อไปได้อย่างไม่สะดุด

อย่างไรก็ตาม ลูกหนี้เองก็จำเป็นต้องมีแนวทางบริหารจัดการเงินสดและหนี้ครัวเรือนของตนเองอย่างเหมาะสม ซึ่งถือเป็นเรื่องสำคัญมากในช่วงเวลาเช่นนี้ ดังนั้น จึงควรเร่งสำรวจภาระหนี้สินและประเมินผลกระทบด้านภาระดอกเบี้ยที่จะต้องรับผิดชอบเพิ่มขึ้น เพื่อเตรียมความพร้อมบริหารเงินสดครัวเรือนและหาแนวทางบริหารจัดการหนี้ให้ลดลงได้อย่างต่อเนื่องเหมาะสม และเพื่อป้องกันปัญหาภาวะการเงินครัวเรือนตึงตัวที่อาจเกิดขึ้นได้

สำหรับทางเลือกในการบริหารหนี้ครัวเรือนมีหลายวิธีที่น่าสนใจ ดังนี้

1. การรวมหนี้ (Debt Consolidation) เหมาะสำหรับผู้ที่ผ่อนชำระสินเชื่อบ้านและสินเชื่อรายย่อยพร้อมกัน เช่น บัตรเครดิต สินเชื่อส่วนบุคคล เป็นต้น การรวมหนี้โดยใช้บ้านเป็นหลักประกันจะช่วยลดภาระดอกเบี้ยและค่างวดลงได้

2. การขอรีไฟแนนซ์ (Refinance) กับผู้ให้กู้ยืมที่ให้อัตราดอกเบี้ยถูกลง เหมาะกับผู้มีภาระสินเชื่อที่อยู่อาศัยมาระยะหนึ่งแล้ว

3. สำหรับผู้ขอกู้ใหม่อาจตัดสินใจเลือกสัญญากู้บ้านที่ให้ระยะเวลากู้นาน และเสนออัตราดอกเบี้ยคงที่ (Fixed Rate) ระยะหนึ่งก่อนจะปรับขึ้นอัตราดอกเบี้ยตามที่กำหนด (Floating Rate) ในอนาคต หรือ สินเชื่อ Hybrid

ทั้งนี้ สำหรับกลุ่มที่พิจารณาแล้วเห็นว่า อาจจะรับมือกับภาระดอกเบี้ยและภาระรายจ่ายที่สูงขึ้นไม่ไหว อาจเข้าขอรับคำปรึกษาและขอความช่วยเหลือกับธนาคาร ซึ่งจะมีเครื่องมือและแนวทางเตรียมไว้สำหรับให้ความช่วยเหลือแก่ลูกค้าอยู่แล้ว เพื่อให้ทุกคนผ่านช่วงเวลาที่ยากลำบากไปได้ด้วยกัน